原标题:北京银行VS华夏银行:千亿大行,满目疮痍

作者/星空下的锅包肉

编辑/菠菜的星空

排版/星空下的韭菜

临近年关,聊点跟钱有关的话题——银行。

大家都知道,北京银行(601169),是我国资产规模最大的城商行。它成立于1996年,是在北京市原90家城市信用合作社的基础上组建而成,也是中国最早成立的城商行之一。

不过,北京其实还有一家更老牌的银行——华夏银行(600015)。

华夏银行于1992年10月在北京成立,是首钢总公司(现已更名为:首钢集团有限公司)独资组建成立的全国性商业银行,是全国唯一一家由制造业企业发起的股份制商业银行。

1995年3月,华夏银行实行股份制改造;2003年9月上市,成为全国第五家上市银行。华夏银行上市4年后,北京银行才登陆资本市场。

时至今日,北京银行和华夏银行都已成长为千亿大行,截至2024年1月24日,二者市值分别为1029.66亿、935.80亿。

横向对比,北京银行颇有点后来者居上的意思。不过,北京银行作为城商行,始终困于北京。在利差逐渐萎缩的当下,偏居一隅的日子显然不太好过。但有意思的是,华夏银行虽然走向了全国,但反过来似乎却也败给了自己的激进扩张。

一、北京银行,规模和盈利全面萎靡

从定位上,北京银行和华夏银行就有本质性区别。北京银行是城市商业银行,而华夏银行是北京市属的全国性股份行。

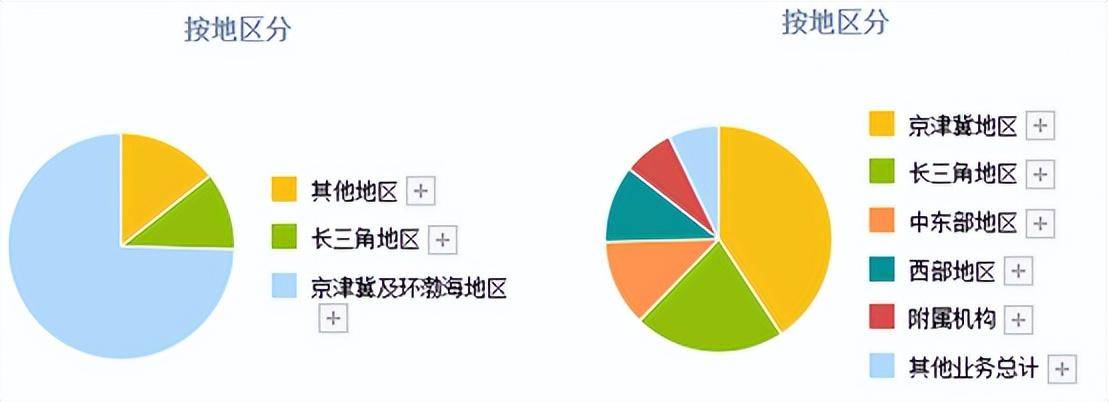

虽然北京银行也一步步立足北京辐射全国,但是截至2023年上半年,华夏银行京津冀地区收入占比40.77%。而北京银行在京津冀及环渤海地区的收入占比仍然高达74.56%。

来源:同花顺,北京银行(左)华夏银行(右)

来源:同花顺,北京银行(左)华夏银行(右)

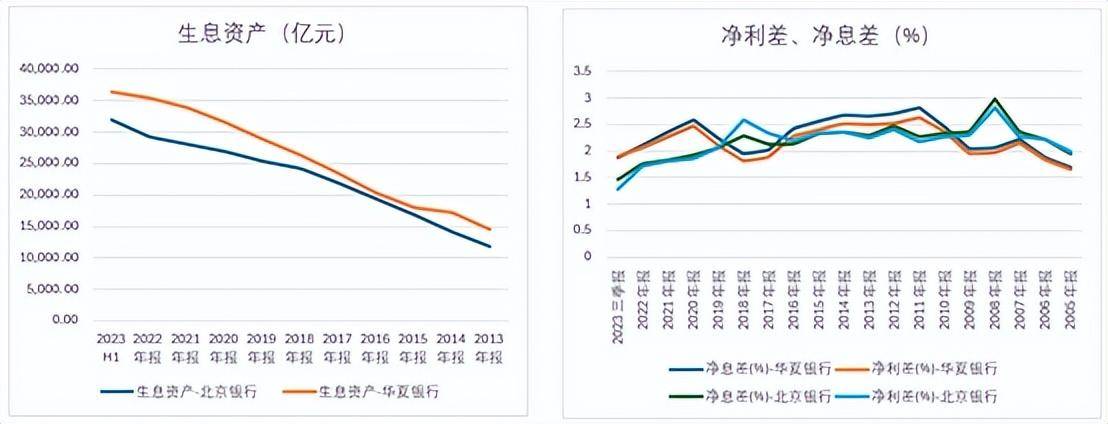

北京银行困于北京(严格来讲应该是京津冀及环渤海地区),其生息资产规模远不及华夏银行。尤其是自2019年以来,北京银行生息资产增速明显放缓,与华夏银行差距越来越大。

来源:公开数据整理

来源:公开数据整理

不仅如此,北京银行的净利差、净息差也一路走低,且降幅比起华夏银行,有过之而无不及。2023年Q3,北京银行净利差、净息差已分别降至1.27%、1.46%,而华夏银行分别为1.91%、1.87%。

如今,北京银行生息资产增长乏力,资产的盈利能力又连连萎缩。2023年前三季度,北京银行利息净收入只有375.45亿,被华夏银行(利息净收入512.31亿)全面碾压。

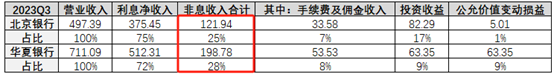

不过,在当下这样的经济环境下,利差下降绝非北京银行或是华夏银行所能扭转的,加速拓展非息收入才是正途。

然而从数据来看,2023年前三季度,华夏银行实现非息收入198.78亿,占比28%;北京银行实现非息收入121.94亿,占比25%。

来源:2023年前三季度数据整理

来源:2023年前三季度数据整理

在非息业务上,北京银行又一次败给了华夏银行。

二、华夏银行,深陷不良资产困局

北京银行有自己的经营困局,但进击中的华夏银行,也绝非安然无虞。

2023年前三季度,北京银行实现收入497.39亿,净利润202.33亿。而华夏银行实现收入711.09亿,但净利润却只有179.55亿。

两相对比,华夏银行凭空消失了200多亿。

进一步来看,华夏银行最大的痛点,就是不良资产。到2018年,华夏银行不良率已达1.85%,远高于北京银行的1.46%。

而这,还是粉饰太平之后才有的成绩。

一般来讲,银行对于不良资产的认定,根据央行规定存在一定自主性。而华夏银行对于不良资产的认定,则一度相当宽松。尤其是在2013-2018年间,华夏银行的不良贷款/逾期贷款比例基本在40%-50%左右,而北京银行的不良贷款/逾期贷款的比例,则基本在60%-70%左右。

来源:公开数据整理

来源:公开数据整理

这就意味着,假设同样有100万贷款已经逾期,北京银行将其中60-70万认定为不良,而华夏银行则只认定了40-50万不良。

然而,在这样宽松的认定标准下,华夏银行的不良率仍明显高于北京银行。由此可见,在华夏银行贷款规模节节攀升的同时,已经埋下了相当大的不良资产隐患。

只是面对大量不良资产假装看不见,终究不是长久之计。所以2019年,华夏银行大手一挥,开始将逾期90天以上贷款全部记入不良。而后三年,华夏银行不良贷款/逾期贷款的比例高达90%以上。

来源:公开数据整理

来源:公开数据整理

不过,记入不良资产不是最终目的。记不良的同时,往往伴随着要把收不回来的资产记成损失。

数据显示,2019年,华夏银行计提信用减值损失302.51亿,较2018年多记损失约100亿。到2020年,华夏银行信用减值损失已达400亿,较2018年翻了一倍。

来源:华夏银行2019年年报

来源:华夏银行2019年年报

华夏银行以一种破釜沉舟的方式,将历史遗留的坏账损失落地。这么做虽然损害了短期利润,但也快刀斩乱麻,将不良资产包袱出清。

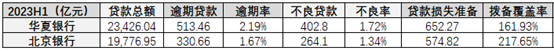

到2023年上半年,华夏银行不良贷款/逾期贷款比例已重新降回至78%(北京银行80%),基本回归正常水平。

按照正常的故事走向,接下来华夏银行应该甩开包袱轻装上阵。然而回到现实来看,华夏银行的资产质量却仍然堪忧。

2023年上半年,华夏银行逾期率2.19%,不良率1.72%。北京银行逾期率1.67%,不良率1.34%。横向对比,华夏银行的不良率比北京银行的逾期率还高。

来源:2023年中报数据

来源:2023年中报数据

这也就说明了一个问题,华夏银行的病症根本不在于历史遗留问题。要么是因为风控水平有限,要么是因为激进扩张,近年来华夏银行新增的贷款恐怕也同样存在更高的坏账风险。

而由于坏账风险高,相应的坏账损失大。2023年前三季度,北京银行信用及资产减值损失126.05亿;而华夏银行信用及资产减值损失已达240.98亿。

不仅如此,根据2023年上半年数据显示,华夏银行、北京银行拨备覆盖率分别为161.93%、217.65%。所谓拨备覆盖率,即贷款损失准备/不良贷款,意思就是银行已经计提的坏账损失规模,对不良资产的覆盖程度。

而如今华夏银行的拨备覆盖率远低于北京银行,那么反过来也就是说,如果按照相同标准,华夏银行的信用及资产减值风险已不止240.98亿。

三、千亿大行,满目疮痍

除了信用及资产减值损失外,华夏银行还存在一个容易被忽略的问题,即人均创收低。

2023年上半年,华夏银行、北京银行分别实现营收476.42亿、334.14亿。另外,根据iFinD查询,北京银行员工人数17,980人,华夏银行员工人数40,700人。

按此计算,北京银行半年人均创收185.84万,而华夏银行半年人均创收只有117.06万。

注意,这里说的只是创收,还没有考虑华夏银行收入背后更高的坏账。

人均创收低,就意味着要实现同样规模的收入,华夏银行需要投入更高的人力。从财报看,2023年上半年,华夏银行业务及管理费用132.87亿,比北京银行多出近50亿;其中仅工资及福利费用,就比北京银行多花近35亿。

来源:2023年半年报数据整理

来源:2023年半年报数据整理

总体来说,北京银行的痛点,是生息资产增长疲软,又逢利差不断下降,业绩萎靡。相比之下,华夏银行在资产规模的扩张、营业收入的增长上,略胜一筹。只不过,华夏银行以更高的人力成本为代价,辛辛苦苦积累了更高的营业收入,到头来,却因资产质量堪忧,败在了坏帐上。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。返回搜狐,查看更多

责任编辑:

本文链接:https://blog.j4ck.cc/9722.html 转载需授权!

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷款”...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

原标题:外媒:中国低空经济前景可观,是难以置信的经济机遇...

原标题:福州经济的“软肋”...

原标题:三家银行理财子公司高管变动...

原标题:王均金委员:进一步激发民营银行高质量发展...

原标题:山西进一步推进省以下财政体制改革...

原标题:澳洲1月新房贷款意外下降,今年房价料不会大幅上涨1月份,澳洲新房贷款意外下降了3.9%,与经济学家预期的增长相反,为今年低迷的房地产市场铺平了道路。...

找过中介办贷款的人肯定都有这种感觉,为什么中介就像查户口一样要问各种问题?这太麻烦了,你们想省去这个步骤吗?那就好好看。作为一个专业的贷款中介,他们问客户的每一个问题都是有原因的,...

原标题:中国经济增长潜力几何?...

2024-03-08

2024-03-08

2024-03-08

2024-03-08

2024-03-08

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

扫一扫二维码,添加客服微信