原标题:彭文生:思路要调整,有效的政策手段就是财政扩张(全文)

作者:彭文生 中金公司首席经济学家,研究部负责人,中金研究院院长

2024年1月5日,由国家金融与发展实验室、第一创业证券股份有限公司联合主办,第一创业债券研究院承办的“2024债券市场年度论坛”在北京举行,主题为“惟实励新”。彭文生在论坛上做如下发言。

我想从一个国内和国际平衡,一个全球经济宏观平衡的视角,谈一谈对2024年的一些观察和看法。

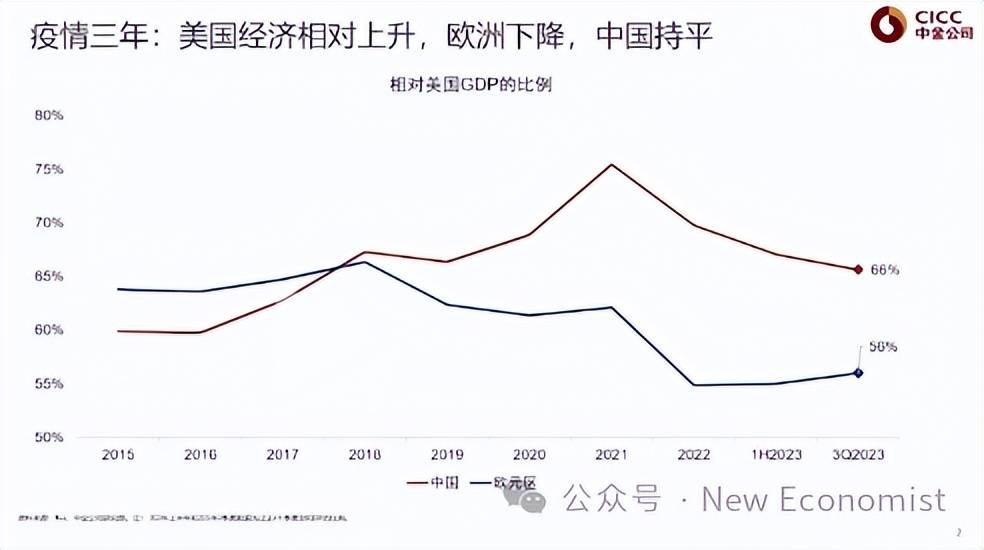

首先疫情三年,美国的经济地位相对上升,昨天英国金融时报有篇文章还专门谈到。中国 GDP相对于美国的GDP以美元汇率来衡量的话是下降的。其实我们还要关注到欧元区经济相对于美国来讲,和疫情之前比下降了8个百分点。我们中国是头两年先是上升的后面下降的。

这里面当然有一些短期的因素,名义汇率它是波动的。最关键的问题是,趋势能不能延续?

这里面有个特别的值得关注的现象就是什么?我们一般来讲,比较传统的货币理论或者宏观经济学告诉我们说你货币发多了,对内贬值是通胀。对外是汇率贬值,货币多了都要贬值。

但是在有些国家、在不同的时间段,它体现是不一样的。比如美国对内是贬值的,通胀;对外是升值的。我们中国有一段时间,我记得在本世纪初,10多年时间也是这样的,当时我记得国际市场上有一些讨论,有人说你中国增长很快,就会通胀很高,实际上实际增长没那么高,但是问题是那时候人民币没贬值,实际上还是升值的,意味着从国际竞争的角度来讲,你的购买力是上升的。

这是我们值得关注的现象,美国现在也出现类似我们过去的情况,对内通胀,美元反而是升值的,它的国际购买力是上升的。

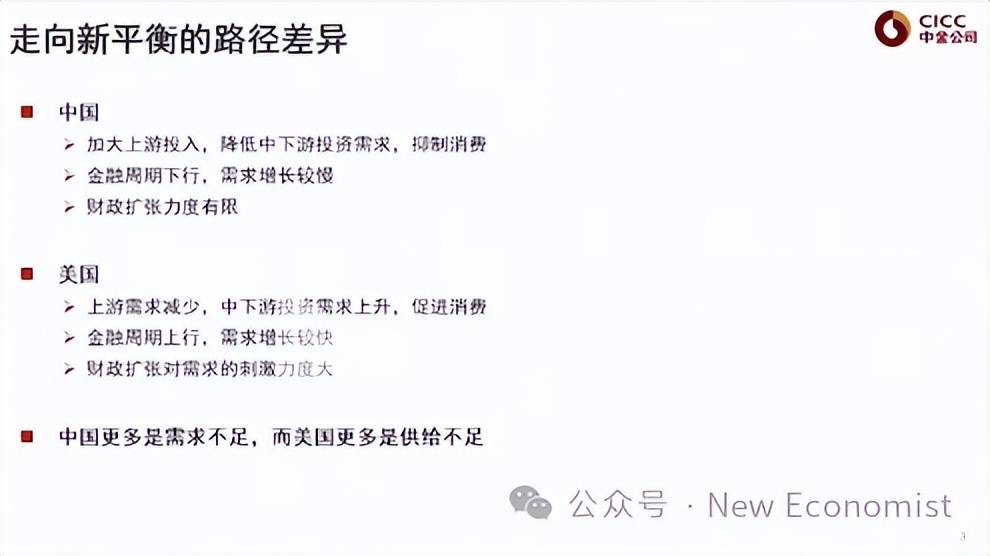

中美之间刚才我讲的差异,有一些是短周期的现象,也有是一些相对超越周期波动的,这里面我提出中美几乎是一个镜像的对应,一个是产业链调整的影响。我们中国因为受到限制,所以加大上游科技领域的研发投入,但是美国对我们有一个所谓的去中心化的压力,还要降低对我们中下游制造业的依赖,所以所谓的产能转移等等这些, 所以在我们中国体现为中下游的投资需求下降这样的一个长期的调整。

在短期宏观的一个体现,实际上对消费是一个抑制的影响,因为中下游制造业它影响的就业和收入主要是中低收入阶层,而中低收入阶层它的消费倾向是比较高的。上游研发投入的增加拉动经济的面比较窄,而且,高收入阶层的边际消费倾向是比较低的。和这个对应的反过来就是,美国对上游的研发投入可能会因为对中国的出口的限制会下降。同时,它要增加自己的制造业产能,它的中下游投资需求上升。它对短期需求的影响体现为消费的拉动作用。因为它对中低收入阶层就业和收入的促进作用更大,这是一个中美的差异。

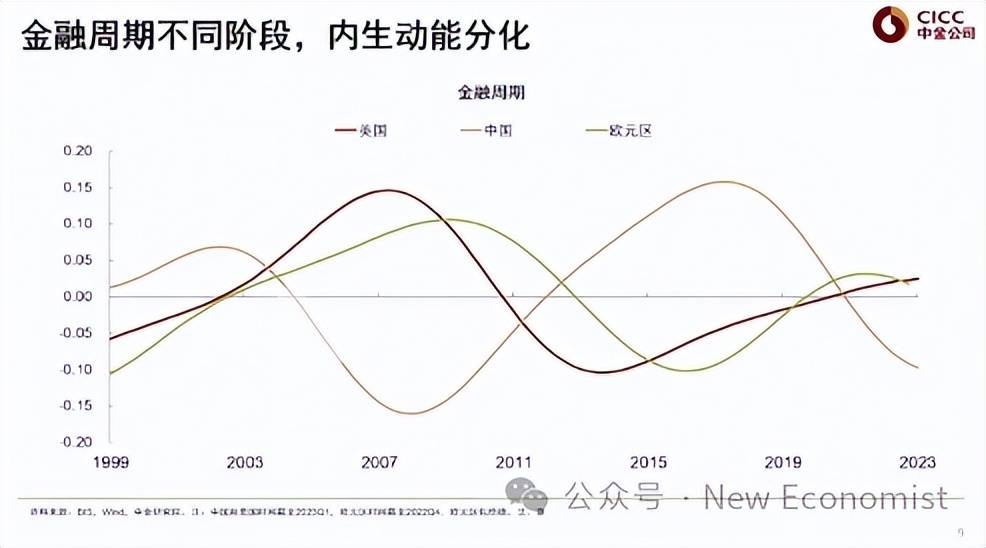

第二个,就是金融周期的差异。我们在一个金融周期的下行,美国在一个金融周期的上行,当然刚才朱民老师提到美国加息是不是可能导致美国金融周期进入一个下行的调整,这是个风险,我们需要观察,但是目前为止,美国在一个上行阶段,我们在下行。所谓金融周期,就是地产作为信贷抵押品的特殊角色导致的这两个相互促进带有很强的顺周期性。因此我们的需求比较弱,美国的需求比较强。

还有一个就是应对疫情冲击,美国财政扩张力度大,我们财政扩张力度小,这个对居民收入,包括居民部门的资产负债表的影响,也是有明显的差别,导致中国更多是需求不足,美国是供给不足。

这样一个全球的经济的失衡,在一个开放的经济体的经济层面是怎么体现的?传统的宏观经济学模型告诉我们,中国应该出口多一点,美国应该进口多一点。美国供给不足,它经过进口来满足它的供给,中国需求不足,通过出口来消化。这是个很典型的反应,一个合理的反应。

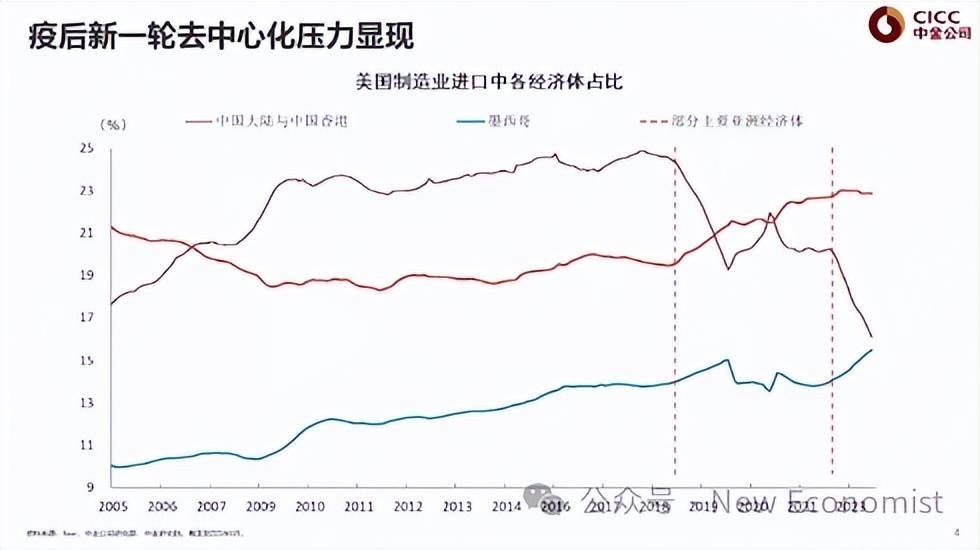

但是这里面掺和了一个中长期的结构调整的问题,这就是我前面提到的去中心化。我们要看美国制造品进口中一些主要经济体的占比,我们会明显看到美国的进口中,中国的占比有两轮很明显的下降,一个是特朗普时代关税的增加,导致从2018年到疫情之前是明显下降的,那一次下降对应的替代效应主要是亚洲国家。

疫情是个特殊的时期,因为其他国家生产受到影响,反而中国出口比较好。疫情之后,拜登上政府的政策导致新的一轮中国出口占美国进口的比例大幅下降。这一次的替代效应主要体现在墨西哥,其实还有欧盟。

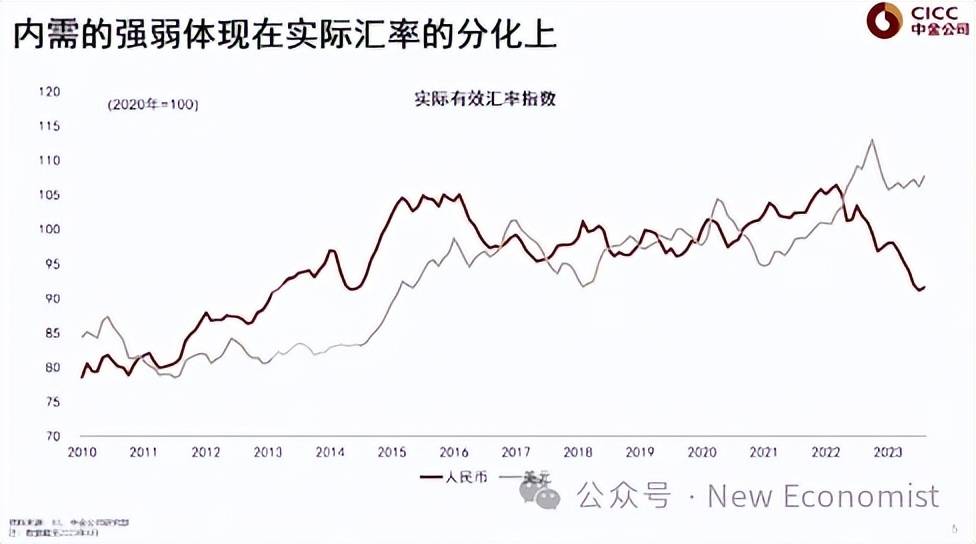

这是一个重要的问题,我们怎么样把短期的宏观失衡和长远的全球的经济产业链结构的变化结合起来。这里面一个重要的体现就是中美需求的强弱体现在汇率的分化上,美元升值人民币贬值。假设长期的均衡点不变的情况之下,这也是一个合理的反应。因为我们要出口美国要进口,所以它升值有利于进口,我们贬值有利于出口。

这个也体现在贸易条件的恶化上。贸易条件我们中国恶化,美国是改善的,也就是我们出口的价格是下降的,美国进口的价格是是下降的,美国的出口价格是相对于进口价格是上升的。

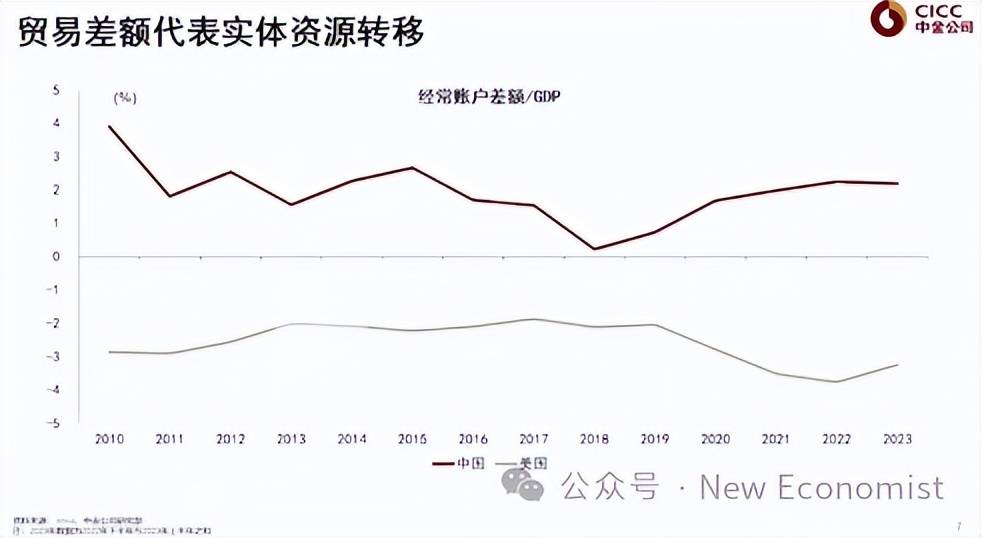

由此带来一个问题。刚才我讲的两大经济体之间的这种出口和进口的变化,美国的逆差上升,中国的顺差上升。在正常情况下,这是一个合理的变化,一个供给不足,一个需求不足。但是结合到产业链调整,从长远来讲,这对我们来讲是不是个合理的优化的一个演变?

不一定,因为这个贸易差额它本质上代表实体资源的转移,虽然我们可能换取了美元资产,但是当下我们是跟美国转移实体资源。转移实体资源就涉及到以什么价格转移,刚才讲了汇率的问题,贸易条件的问题,我们是以一个比较便宜的价格来转移。

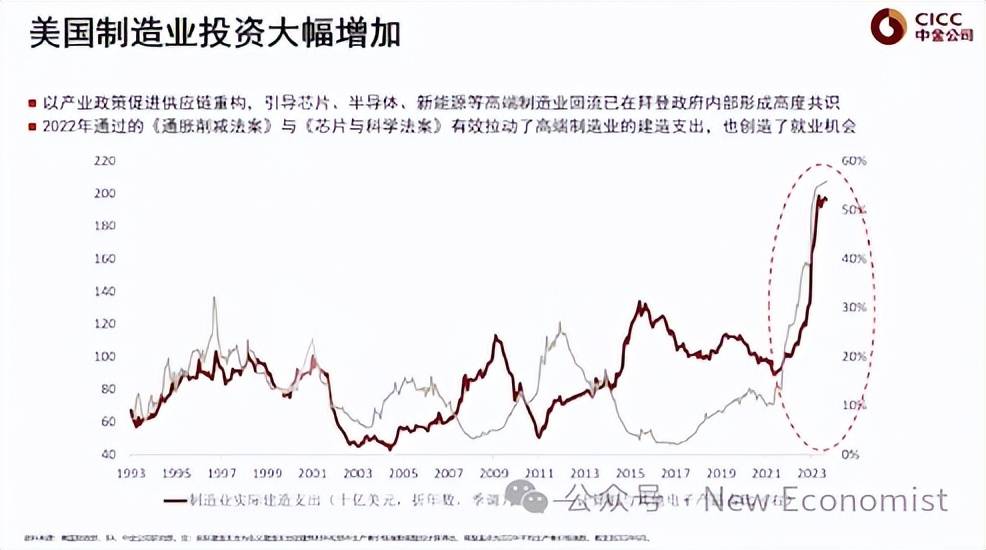

实际上我们在通过低成本的出口帮助美国做它的制造业投资。没有我们中国过去这两年低成本的出口,美国的通胀会比今天更高,美国的货币政策要比今天更紧,它就没有那么大的能力来做那么多的制造业投资。

所以我们看到美国制造业实际建设支出,在过去30年,90年代到现在,基本上是上下的一个横盘波动,但是最近有个突破式的上升。它这种制造业投资的增加可能为下一步美国对中国进一步的去中心化创造了基础,增强了他们和中国脱钩的能力,因为它自己的制造业产能起来了。这是一个我觉得我们在思考当前我们中国国内的宏观政策的时候,不仅仅是一个短周期的波动,还有一个中长期的视角。

第二个,金融周期的不同阶段。刚才李扬老师提到“资产负债表衰退”这个词,我觉得李扬老师领导的国家金融与发展实验室在这方面做了非常有价值的工作。我自己更喜欢用金融周期这个词,其实金融周期和资产负债表衰退基本上是一回事,衰退是讲的下半场,金融周期是既涵盖了上半场,也涵盖了下半场,它的源头其实都是凯恩斯的货币理论。

大家要看我写的报告,到目前为止我没有用“资产负债表衰退”这个词,因为我觉得(但是我的观点也不一定对)资产负债表衰退它是个结果,它没有解释原因,没有解释它为什么起来的,泡沫是怎么吹起来的。

当年凯恩斯写通论的时候,他解释为什么有大萧条。货币需求的波动,信心的不足,导致资产价格的下降,实际上就是我们今天讲的资产负债表衰退。但是凯恩斯他说我这个理论是个通论,什么叫通论?我不仅解释了30年代的大萧条,我还解释了这个东西是怎么起来的。

所以我觉得资产负债表衰退这个理论对于我们理解当前是有帮助的,但是对于我们解释和理解它为什么起来,我觉得金融周期是一个更有用的分析框架,金融周期讲的是房地产作为一个资产,它和信贷作为一个负债,它们之间的互动。这种抵押品所带来的顺周期性,它才导致债务扩张过度,到调整的时候,这种顺周期性也很难改变的,这就是金融周期一个下行的调整,5到10年时间,美国5年日本花了10多年时间。

我想讲什么意思?就是说我们把注意力放在房地产,资产负债表衰退等等,调整到底有多长时间。我觉得我们不能低估金融的顺周期性。什么叫顺周期性?它是一个结果,它不是经济的原因。指望房地产来拉动经济,在一个周期下行的阶段,本身就和它的基本的属性是相违背的,你得靠其他的因素来做逆周期的调节。

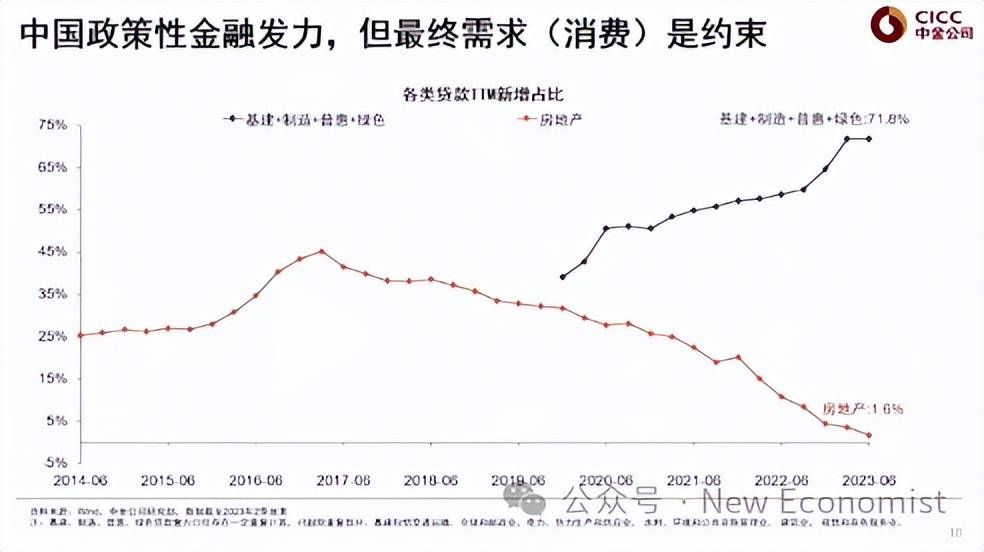

其他什么因素呢?公共政策的角色。公共政策其实我们做了很多事情,我们房地产的相关的金融占信贷占新增贷款的比例大幅下降,现在只有1.6%,整个新增贷款不到2%。同时政策性金融,基建制造、普惠、绿色大幅上升,所以我们虽然在一个金融周期的下行,房地产行业遇到了很大的问题,但是我们没有发生系统性的金融危机。为什么没有发生系统性的金融危机?因为没有发生大规模的信贷紧缩,为什么没有发生大规模的信贷紧缩?因为政策性金融促进了信贷的供给,但是,它对经济的拉动效用是比较小的,为什么?

因为政策性金融帮助的是企业,企业不代表最终需求,最终需求只有两个,一个是国内消费,一个是出口。国内消费我刚才讲了,比较弱,再加上美国的去中心化,所以我们现在思考宏观政策,我个人觉得要改变过去的思路。

过去我们搞宏观调控,我们想的就是帮助企业。过去帮助企业,你可以出口来消化产能,现在渠道受到限制了,我们真正地认真地思考内循环,不是嘴上说的内循环。什么叫内循环?国内消费得起来,才能让经济循环起来。

最后,总结一下。政策性金融,它不是帮助最终的需求;房地产,它有顺周期性,其实效果也有限,最起码短期是有限的;所以唯一有效的政策手段就是财政扩张,而且财政扩张我非常同意刚才李扬老师讲的,不能是投资,应该是真正地关注消费者,帮助经济社会建设,帮助居民,因为时间关系不能多讲,能做的事情很多,只提最后一点,就是财政扩张是绕过了利率下行,而政策性金融和房地产本质上是金融,金融它要靠刺激信贷需求,你怎么刺激信贷需求,你需要利率下来。

所以2024年怎么看债券市场,那就要看财政的力度,财政力度越大,利率下降的空间就越小,财政力度越小,利率下降的空间就越大。对美国来讲也一样,刚刚才朱民老师讲美国2024年的风险,我觉得除了朱民老师讲的那些风险,还有一个风险。2024年中国的经济增长越强劲,中国的财政扩张力度越大,美国的风险就越大,为什么?

因为刚才我讲的逻辑,我们的财政扩张起来,我们的需求起来了,我们出口的价格就会上升,美国控制通胀的难度就会加大。中国作为第二大经济体,不是一个小的因素,以上就是我的汇报,谢谢大家。返回搜狐,查看更多

责任编辑:

本文链接:https://blog.j4ck.cc/9395.html 转载需授权!

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷款”...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

原标题:外媒:中国低空经济前景可观,是难以置信的经济机遇...

原标题:福州经济的“软肋”...

原标题:三家银行理财子公司高管变动...

原标题:王均金委员:进一步激发民营银行高质量发展...

原标题:山西进一步推进省以下财政体制改革...

原标题:澳洲1月新房贷款意外下降,今年房价料不会大幅上涨1月份,澳洲新房贷款意外下降了3.9%,与经济学家预期的增长相反,为今年低迷的房地产市场铺平了道路。...

找过中介办贷款的人肯定都有这种感觉,为什么中介就像查户口一样要问各种问题?这太麻烦了,你们想省去这个步骤吗?那就好好看。作为一个专业的贷款中介,他们问客户的每一个问题都是有原因的,...

原标题:中国经济增长潜力几何?...

2024-03-08

2024-03-08

2024-03-08

2024-03-08

2024-03-08

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

扫一扫二维码,添加客服微信