原标题:银行业绩大盘点!

中国基金报记者 嘉合

近期,42家上市银行公布了2023年度三季报业绩数据。从业绩表现来看,三季度,银行业绩增速整体有所承压,营收及净利润同比取得正增长的数量有所减少,净息差仍持续拖累银行净利润的增长。不过,在不良率上却整体有所改善,超七成银行不良率较年初有所下降。

在市场看来,尽管三季度银行业绩有所走弱,但当前贷款利率已位于低点,叠加存款挂牌利率持续调整,银行息差企稳概率加大,同时在利好政策影响下,资产质量将进一步得到夯实。

具体详情如下——

18家银行营收同比为正

据记者梳理choice数据注意到,在2023年三季度,银行经营情况有所承压,其中仅18家银行的营收同比为“正”,同时银行净利润为“负”的银行数量也有所攀升,上升至4家。

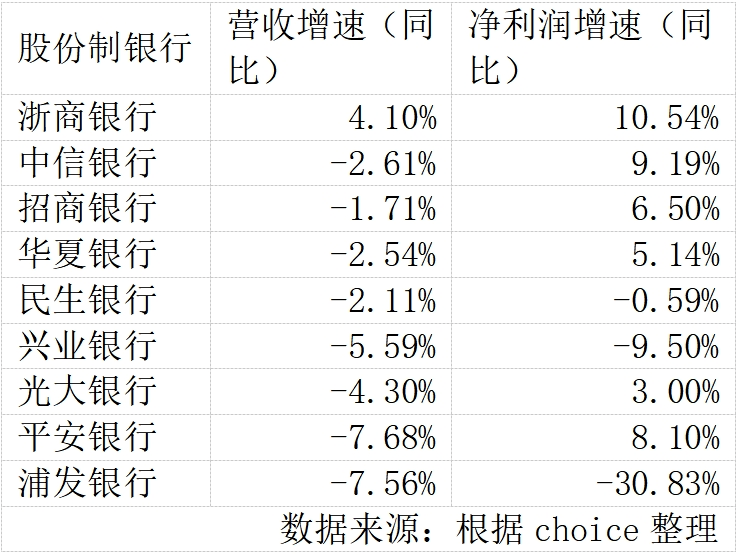

具体来看,今年三季度,营收同比出现正增长的18家银行中,主力军仍然为“江浙沪”包邮圈银行为主,占比高达10家,国有银行2家,不过,股份制银行无一例外全部未能上榜。

从营收同比增速排名来看,常熟银行保持着以往的高增速,以营收同比增速12.55%占据榜首,其次为兰州银行,营收同比增速为9.78%,成都银行、江苏银行、长沙银行的营收同比增速分别为9.55%、9.15%、以及8.4%。

在净利润同比增速方面,能保持20%增长率的银行数量为4家,分别为杭州银行、江苏银行、常熟银行、以及成都银行,净利润同比增速分别为26.05%、25.21%、21.10%、及20.08%。

同时,净利润同比增速超10%的银行数量总体占比13家;净利润同比增速为“负”的银行数量为4家,其中以浦发银行净利润同比增速-30.83%成为榜首,其次分别为兴业银行-9.52%、贵阳银行-2.93%、民生银行-0.59%。

整体来看,常熟银行是今年前三季度唯一一家营收和净利保持双数增长的机构,两项指标分别增长12.55%和21.1%。成都银行也依旧保存较好的业绩表现,为“成渝”经济圈的明星行。

值得一提的是,今年三季度,国有银行资产规模也迎来了新格局变化,其中农业银行以资产规模达38.7万亿元,超过建行8500亿元,跃居六大行第二。

净息差仍有一定承压

从净息差来看,在今年三季度,上市银行普遍净息差同样承压,国有大行及股份制银行普遍净息差下降20基点,仅青岛银行、齐鲁银行、苏州银行等个别城商行外,多数中小型银行净息差同样呈现一定的下滑。

具体来看,今年三季度,在国有银行队伍中净息差均出现下滑。其中,建设银行、工商银行、农业银行降幅较大,分别较上年末下降27、25、28个基点,降至当前的1.75、1.67、1.62。

从当前披露的数据来看,股份制银行也同样呈现此情况,其中以平安银行降幅较大,从上年末的2.75下降至当前2.47,下降28个基点。

同时,据国盛证券分析师马婷婷团队研报,从披露数据的23家银行来看,前三季度平均息差约为1.73%,环比降4个基点,同比降25个基点。整体上,前三季度国有大行、股份行、城商行和农商行的平均净息差分别仅为1.67%、1.96%、1.86%和1.93%,除国有大行环比下降4个基点以外,其余类型银行分别环比下降3个基点。

不过,在不良率上却整体有所改善。有30家上市银行不良贷款率较年初有所下降。其中国有银行国有银行全部在列,还包括6家股份制银行和18家城农商行。

其中,民生银行和青农银行是不良实现“双降”的两家银行。同时,此趋势也与银行业整体资产质量走势一致。国家金融监督管理总局初步统计,2023年三季度末,商业银行不良贷款率1.61%,同比下降0.05个百分点;拨备覆盖率207.9%,同比上升2.4个百分点。

业内预计银行业绩已触底

在业内看来,对于上市银行三季度的营收及净利润等承压表现,主要在于利息净收入的增速放缓与下降,以及手续费及佣金等中间收入的减少影响,因此导致银行三季度业绩有所走弱。

中国银河证券研报表示,三季度,受利息净收入增速放缓以及非息业务收入波动影响,上市银行三季度业绩数据走弱,但当前贷款利率已位于低点,叠加存款挂牌利率持续调整,息差企稳概率加大,同时地方债务风险化解利好银行信用成本改善,基本面预计于四季度见底。

国信证券认为,预计银行不良生成率预计不会明显提升,拨备反哺利润仍有空间。“当前银行板块估值处于低位,经历过房地产风险暴露、存量房贷利率调整后,板块潜在利空明显减少,意味着估值下行风险很小。”

东兴证券看来,在信贷需求逐步改善、贷款定价渐趋平稳、存款利率引导下调的情况下,银行业息差降幅有望收窄;同时房企融资以及地方化债政策积极出台,稳增长政策持续积极、经济逐步恢复对资产质量均有缓解作用。

“在净息差和资产质量预期边际改善之下,板块有望迎来估值修复机会,看好四季度板块性行情。”东兴证券表示。

编辑:舰长

审核:木鱼

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)返回搜狐,查看更多

责任编辑:

本文链接:https://blog.j4ck.cc/7887.html 转载需授权!

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷款”...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

原标题:外媒:中国低空经济前景可观,是难以置信的经济机遇...

原标题:福州经济的“软肋”...

原标题:三家银行理财子公司高管变动...

原标题:王均金委员:进一步激发民营银行高质量发展...

原标题:山西进一步推进省以下财政体制改革...

原标题:澳洲1月新房贷款意外下降,今年房价料不会大幅上涨1月份,澳洲新房贷款意外下降了3.9%,与经济学家预期的增长相反,为今年低迷的房地产市场铺平了道路。...

找过中介办贷款的人肯定都有这种感觉,为什么中介就像查户口一样要问各种问题?这太麻烦了,你们想省去这个步骤吗?那就好好看。作为一个专业的贷款中介,他们问客户的每一个问题都是有原因的,...

原标题:中国经济增长潜力几何?...

2024-03-08

2024-03-08

2024-03-08

2024-03-08

2024-03-08

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

扫一扫二维码,添加客服微信