原标题:银行板块4季度展望

今年前三个季度虽然银行板块没有太大的行情,但是整体走势还是比较稳健的。我们以银行ETF(512800)为例,如下图1所示。从去年10月底见到中期底部后,银行ETF(512800)基本上是沿着一个大的中期上升通道在向上走。

图1

截至2023年9月28日收盘, 银行ETF(512800)年内涨幅4.27%。这一表现好于多数大盘综合指数,比如:上证综指同期涨幅0.69%,深圳综合成分指数下跌8.23%,创业板指数下跌14.61%。在行业指数方面除了这两年比较火热的能源电力通信行业外,银行业今年的表现也击败了很多过去几年表现热门的行业指数,例如:消费,新能源,医药等等。

三季度已经过去了。下面我们就来展望一下银行板块在第四季度的行情。我们从基本面,资金面和技术面3个方面进行展望,基本面为主。

基本面:

银行业整体的基本面在今年第四季度应该说既有不利因素,又有有利因素。我们先说不利因素。最大的不利因素就在净息差方面。今年,某位领导上任后,利率工具的使用出现了节奏上巨大的变化。先是6月和8月的两次下调贷款利率,使得1年期LPR下调了20bps,5年期LPR下调了10bps。接着又推动了银行业对于首套房的存量按揭贷款进行了利率下调。感觉比前任的动作要激进很多。

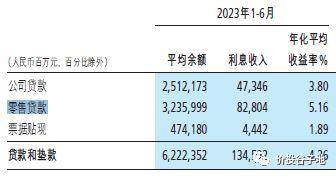

那么这些利率下调,特别是存量按揭利率下调对于银行的资产收益率到底有多大影响呢?我们可以用两家较为典型银行的数据进行分析,一家是招行,代表信用卡贷款占比较高的银行;另一家是建行代表按揭贷款占比较高的银行。我们先看一下招行2023年中报披露的零售贷款收益率,如下图2所示:

图1

招行2023年零售贷款总量3.236万亿,年化收益率5.16%,其中信用卡贷款平均余额约0.9万亿。根据我常年对于招行信用卡ABS数据的跟踪,平均贷款收益率在7%左右。这样就可以估算出除了信用卡以外2.336万亿零售贷款的收益率大约为4.45%。剩下的2.336万亿零售贷款中按揭约为1.38万亿,剩下的是小微贷和消费贷。这三类贷款的收益率基本相近。所以,基本可以判断招行存量1.38万亿按揭的平均信贷成本就是4.45%左右。

按照最新的存量按揭下调规定,首套房下调的下限基本都是5年期LPR,即4.2%。也就是说存量按揭利率下调对招行按揭贷款的平均影响是25bps。考虑到1.38万亿按揭贷款占总生息资产9.87万亿的14%,所以,存量按揭下调对于生息资产收益率的影响约为3.5bps。

下面我们再看看建设银行的数据。根据2023年中报,建行的个人贷款平均余额为8.29万亿,收益率为4.59%,其中信用卡0.93万亿。按照上面的方法推算,建行的按揭贷款收益率4.29%,这个收益率基本就是贴着4.2%的下限走,平均影响约为9bps。考虑到6.41万亿按揭占建行总生息资产的18.13% 。所以,存量按揭下调对于生息资产收益率的影响约为1.6bps。即便是考虑到建行最近2年新发放的消费贷,个人经营贷拉低了整体零售贷款利率。最终的影响也就是2bps左右。由此可见,存量按揭下调对于各家银行的影响可能远小于大家的预估。

当然,净息差这边也不全是坏消息。9月份央行指导银行下调了1年期以上存款的利率和存款准备金率。这些政策长远看基本可以对冲存量按揭下调和LPR降息带来的影响。但是,由于存款不存在重定价一说。所以,短期下调中长期存款利率的利好还是无法完全抵消贷款利率的下行。

说完不利因素,我们再来看一下基本面的有利因素。主要是我国宏观经济出现了筑底回升的迹象。3季度政府出台了大量刺激消费和房地产市场的政策。我国的制造业PMI从6月见底以来已经连续3个月反弹,9月PMI数据重回荣枯线上方。8月CPI,PPI环比双双转正,规模以上工业利润有所改善。所有经济数据都在暗示中国的经济在4季度复苏的步伐有望加速。经济复苏的直接效果就是信贷需求转暖,银行业的资产荒减弱。

资金面:

从资金层面看,目前整个金融市场上的流动性是相当充裕的。最近两年M2的增速都保持在2位数。但是,从股市看似乎资金面并不乐观,9月中下旬随着股市连续阴跌,成交量已经完全跌破1万亿,最低打到6000亿所有。

个人认为,目前股市成交量下降并不是流动性不足造成的,更多的是市场缺乏赚钱效应无法吸引存款资金向股市搬家。正所谓否极泰来,阴至阳生。未来只要行情转暖,出现了赚钱效应,资金自然会流入股市。

具体到银行业,我们看到从9月中旬开始,已经明显有资金开始流入银行板块进行布局。我们以银行ETF(512800)为例,如下图3所示:

图3

从图3我们可以看到截至9月20日,近10个交易日内,银行ETF(512800)录得了9个交易日的资金净申购,净流入额3.95亿。

如果我们再看个股,以招商银行为例,整个3季度沪股通大幅减持了招商银行,持仓已经创了近2年的新低。但是,招行的股价并没有因为沪股通的大幅减持而下跌。反而高于2季度末的股价。这说明在沪股通大举抛售招行的时候,国内有资金在底部默默吸纳招行的筹码。

技术面:

最后,我们再看技术层面。根据最近10年的历史统计,4季度都是银行板块的幸运季度。从2014年开始到2022年的9年内,中证银行指数4季度上涨的次数为7次概率为77.78%。各年四季度的涨跌幅分别是:2014年涨幅59.93%,2015年10.94%,2016年1.2%,2017年2.89%,2018年-9.32%,2019年7.06%,2020年9.79%,2021年-0.42%,2022年3.56%。银行指数在过去9年第四季度的平均涨幅为9.51%。

来源:价投谷子地返回搜狐,查看更多

责任编辑:

本文链接:https://blog.j4ck.cc/7290.html 转载需授权!

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷款”...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

原标题:外媒:中国低空经济前景可观,是难以置信的经济机遇...

原标题:福州经济的“软肋”...

原标题:三家银行理财子公司高管变动...

原标题:王均金委员:进一步激发民营银行高质量发展...

原标题:山西进一步推进省以下财政体制改革...

原标题:澳洲1月新房贷款意外下降,今年房价料不会大幅上涨1月份,澳洲新房贷款意外下降了3.9%,与经济学家预期的增长相反,为今年低迷的房地产市场铺平了道路。...

找过中介办贷款的人肯定都有这种感觉,为什么中介就像查户口一样要问各种问题?这太麻烦了,你们想省去这个步骤吗?那就好好看。作为一个专业的贷款中介,他们问客户的每一个问题都是有原因的,...

原标题:中国经济增长潜力几何?...

2024-03-08

2024-03-08

2024-03-08

2024-03-08

2024-03-08

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

扫一扫二维码,添加客服微信