在国有大行和中小银行相继降息的背景下,有一些银行在近日放出优惠“大招”争抢客户,以中信银行(国际)为例,3月1日更新的条款显示,全新理财通客户于指定期间内存入合资格资金,于优惠期内合资格资金结余可享高达6%年息率奖赏。

如客户即日起至6月30日,即优惠期内,全新理财通客户的南向通理财通账户内合资格资金结余可于奖赏有效期内享2%人民币活期存款年息率,及以4%年息率计算的资金增长回赠。但该行提醒,南向通理财通账户内结余以合资格资金人民币等值计算,可享优惠的结余金额最高为100万元人民币。

图片来源:中信银行(国际)

工商银行(亚洲)、渣打银行(香港)、建设银行(亚洲)等多家“跨境理财通”试点参与银行也在近期推出了“南向通”存款优惠。

工商银行(亚洲)称,在推广期(2月26日至3月31日)内,合资格客户以跨境理财通南向通账户办理办理1个月、3个月的人民币定期存款,特惠年利率分别为6%、5%。存款金额门槛为5000元人民币。工银亚洲也同时提醒,上述特惠定期存款年利率为2月26日该行公布的定期存款年利率并仅供参考,年利率或会因当时市场情况而有所更改。

跨境理财通利好大湾区客户

南都记者注意到,上述高利率的存款产品均属于金融机构开展的“跨境理财通—南向通”业务范畴。据了解,跨境理财通指大湾区内地和香港合资格居民,通过指定管道,个人跨境投资对方银行销售的理财产品,按照投资者身分可分为南向通和北向通。其中,南向通指内地合资格投资者投资香港银行销售的理财产品,当中须于香港银行开立专用的投资专户及于内地银行开立专用的汇款专户。

开展“南向通”业务的内地投资者需满足以下条件:一是具有完全民事行为能力;二是有粤港澳大湾区内地9市户籍或在粤港澳大湾区内地9市连续缴纳社保或个人所得税满2年;三是具有2年以上投资经历,且满足最近3个月家庭金融净资产月末余额不低于100万元人民币,或者最近3个月家庭金融资产月末余额不低于200万元人民币,或者近3年本人年均收入不低于40万元人民币。

自2021年“跨境理财通”开通以来,目前大湾区内地九市(广州、深圳、珠海、佛山、惠州、东莞、中山、江门、肇庆)已报备32家试点银行,其中20家银行为个人投资者办理跨境理财通资金汇划业务。

据中国人民银行广东省分行最新披露的数据显示,截至2024年1月末,粤港澳大湾区参与“跨境理财通”业务的个人投资者7.1万人,其中涉及港澳个人投资者4.6万人,内地个人投资者2.5万人;跨境理财汇划金额138亿元,其中“南向通”130.13亿元,“北向通”7.87亿元。

专家预计存款利率将进一步下调

光大银行金融市场部宏观研究员周茂华对南都记者表示,近年来受欧美主要央行激进加息影响,香港联系汇率制度,导致境外存款利率明显高于内地,但需要关注的是,境外的资金成本也明显高于内地,综合考虑两地通胀、国际汇率波动及投资收益前景确定性等,整体看,内地资产实际收益并非处于弱势。

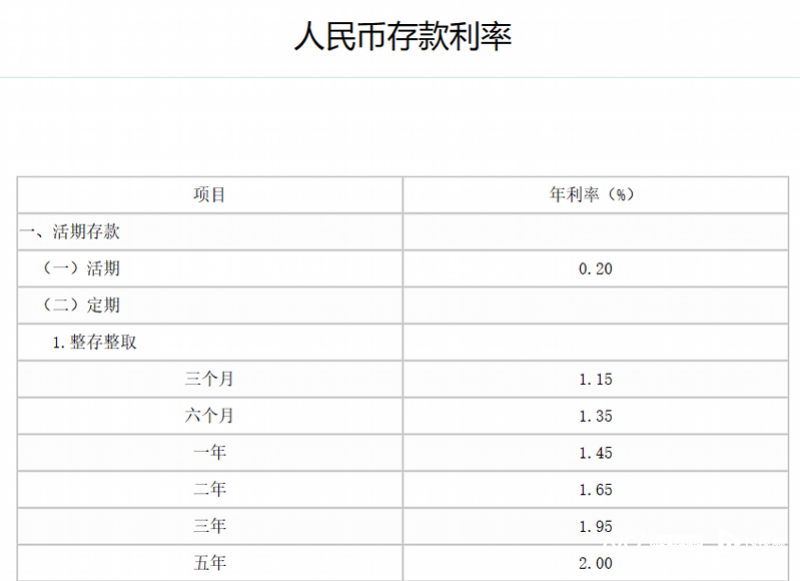

截至2024年3月初,国有大行的一年期存款利率只有1.45%,即使是5年期的中长期存款,利率也只有2%。

2023年12月22日起执行的人民币存款利率情况。图片来源:中国农业银行

南都记者注意到,近年来存款利率下调均由国有大行率先发起。据中泰证券研报梳理,自2022年4月存款利率自律机制建立以来,当年4月、9月经历了两轮大规模存款利率下降,主要由大行和股份行参与,中小银行由于负债端压力较大、存款竞争较为激烈,降低存款利率的热情不高;部分银行在春节前为揽储上调存款利率,2023年4月份部分中小行调降存款利率可能是针对春节前利率上调的回调。

2023年4月利率自律机制发布《合格审慎评估实施办法(2023 年修订版)》,新规由原来的激励为主引入惩罚措施,加速了中小银行存款利率补降的进度。2023年6月、9月和12月,国有大行再度发起三轮存款利率下调,2024年2月,部分地方城农商行针对去年12月份存款利率下调进行补降。

利率自律机制成员银行参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。2022年4月份以来,存款利率经历了五轮调降,符合“政策利率――LPR 和10 年国债利率――存款利率”的传导路径。

中泰证券首席固收分析师肖雨判断,存款利率存在进一步下调的必要性。在他看来,一方面,半数上市银行以及商业银行整体净息差已处于较低水平,部分银行需要以提高贷款利率或降低存款利率的方式扩大净息差,目前来看后者可能性显然更大;另一方面,部分中小银行为了揽储展开“价格战”,导致存款利率居高不下,农商行净息差处于较高水平,仍有下降空间。

从存款利率下调的触发方式来看,肖雨认为,先下调MLF的可能性较小,更有可能补降存款利率,从而维持必要的净息差。根据利率自律机制,通过降低MLF降低LPR,进而降低存款利率,可能会加剧息差压力。MLF下降会率先引起LPR的下降,随后才传导至存款利率,在此期间银行的净息差会进一步压缩。因此,下一步,更有可能的方式是存款利率补降。

采写:南都记者 赵唯佳返回搜狐,查看更多

责任编辑:

本文链接:https://blog.j4ck.cc/10504.html 转载需授权!

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷款”...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

原标题:外媒:中国低空经济前景可观,是难以置信的经济机遇...

原标题:福州经济的“软肋”...

原标题:三家银行理财子公司高管变动...

原标题:王均金委员:进一步激发民营银行高质量发展...

原标题:山西进一步推进省以下财政体制改革...

原标题:澳洲1月新房贷款意外下降,今年房价料不会大幅上涨1月份,澳洲新房贷款意外下降了3.9%,与经济学家预期的增长相反,为今年低迷的房地产市场铺平了道路。...

找过中介办贷款的人肯定都有这种感觉,为什么中介就像查户口一样要问各种问题?这太麻烦了,你们想省去这个步骤吗?那就好好看。作为一个专业的贷款中介,他们问客户的每一个问题都是有原因的,...

原标题:中国经济增长潜力几何?...

2024-03-08

2024-03-08

2024-03-08

2024-03-08

2024-03-08

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

扫一扫二维码,添加客服微信