一度偃旗息鼓的美国纽约社区银行危机可能再次爆发,这一次若处理不好,美商业地产、银行业危机有被连带引爆的风险。

// 纽约社区股价再次暴跌 //

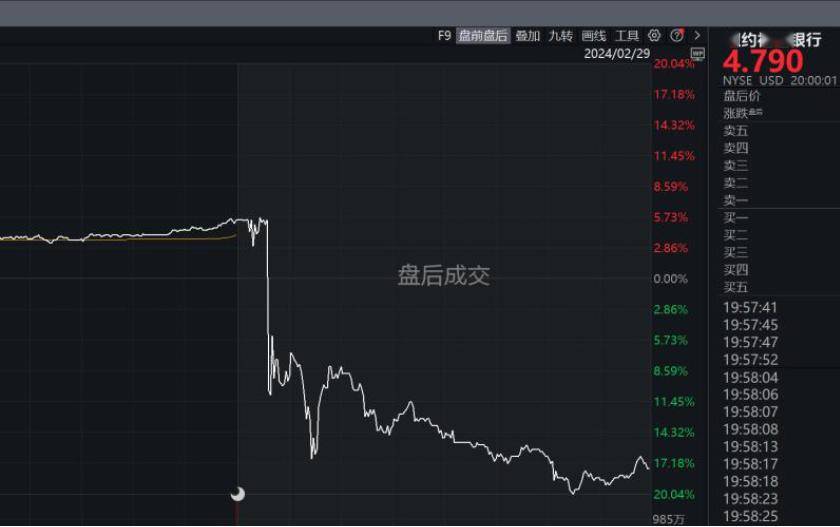

3月1日,纽约社区银行盘后暴跌超20%。据公司发布的文件显示,由于发现贷款审查流程存在问题,纽约社区银行(NYCB.N)减记24亿美元商誉。该银行在文件中表示:“管理层发现了与内部贷款审查相关的内部控制方面的重大缺陷,是由于监督、风险评估和监控活动的无效导致的。”

此前的2月5日,纽约社区银行股价开始暴跌,原因是,其时,纽约社区银行公布了远低市场预期的季报。季报显示,2023年四季度该行亏损2.52亿美元,而分析师此前预期盈利2.06亿美元;每股亏损0.36美元,同比由盈转亏。同时,该行还披露了5.52亿美元的贷款损失拨备。该消息公布后,纽约社区银行股价从10元区间,迅速跌入4元区间。

3月1日纽约银行再次减记24亿美元商誉表明,2月5日暴露出来的问题并非问题的全部,损失在5亿美元拨备的基础上,再次减记24亿美元商誉,这对纽约社区银行意味着什么。已经一目了然。

// 纽约银行触雷商业地产 //

纽约社区银行是纽约最大的社区银行,该公司通过旗下子银行公司提供全面的传统和非传统产品与服务,并发放多户房地产、商业房地产以及建筑贷款,业务主要集中在纽约的大都市区。

纽约的大都市区作为全美最繁华的核心区,纽约社区银行的资产可以说是全美最稀缺的商业地产项目。甚至,在2023年年初,纽约社区银行还是硅谷银行事件危机的拯救者。

造成这一局面的原因是:写字楼业主持有的物业空置率持续走高,租客拖欠租金,导致房地产业主面临压力,同时由于借贷成本上升、商业地产估值下降,商业地产业主融资变得更加艰难。

美国房地产公司高纬物业的一项研究发现,截至去年年底,全美约有五分之一的写字楼处于空置状态,甚至连洛杉矶和休斯敦这样的大城市,写字楼的空置率都达到了25%。国际货币基金组织(IMF)在一篇博文中表示,美国商业地产价格正在经历半个世纪以来最严重的暴跌,自2022年3月美联储加息以来已经下跌11%。

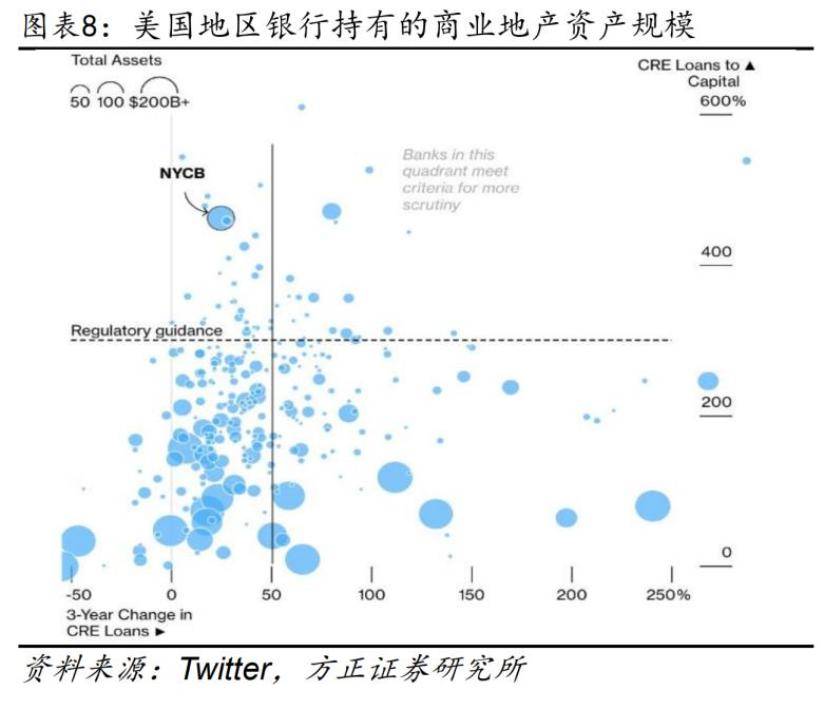

作为以商业地产为主要经营范围以及抵押物的社区银行来说,商业地产的不景气乃至危机,一定会传导至商业银行,纽约社区银行就是一个。

// 银行业预警 //

在商业地产的疲软环境下,美国的银行系统也面临着巨大的压力。数据显示,到明年年底,到期的美国商业地产贷款总量将超过1万亿美元(约合人民币7.2万亿元),而到2027年,这一数据将达到2.2万亿美元。这意味着,美国商业地产的困境可能成为未来两年最大的潜在危机。

2月7日,美国财政部长耶伦表示,虽然商业地产领域的损失令人担忧,但美国监管机构正在努力确保金融体系的贷款损失拨备和流动性水平足以应对这类问题。显然美国的监管机构正试图迅速解决这一问题。

美国商业地产的问题根源到底在哪里?这一危机是否能够顺利解除。

其实,问题很简单,正是美联储过去2年的激进加息所致——一方面,高利率提高了企业运营成本,压缩了用于房产租赁的资金;另一方面,更高的利率和更紧的金融环境阻碍了银行为高风险商业房地产贷款提供融资。

美联储激进加息,以及维持高利率已经四面楚歌。2023年3月,硅谷银行危机爆发,并迅速走向倒闭。虽然并未引发全美的银行业危机,但也是动摇了美国银行业的信誉。而事件的起因正是:美联储不断加息,硅谷银行手上有千亿美元的到期债券,美债远端利率不断上涨,长期债券(5-30年期)的价格不断下跌,产生浮亏,最终引发挤兑。

美联储将于3月19日至20日召开下一次货币政策会议。芝加哥商品交易所一项跟踪数据显示,截至美东时间21日,市场预计3月美联储维持利率不变的可能性高达93%,首次降息可能发生在6月。到底,美联储降息是依据通胀和就业,还是四面楚歌的银行业危机,拭目以待。

Wind用户在金融终端输入

WTTS(模拟交易)

科创板、港股通、ETF、个股期权等一应俱全

组合分析指标应有尽有,更加方便路演

业绩考核精准结算,投研能力一目了然返回搜狐,查看更多

责任编辑:

本文链接:https://blog.j4ck.cc/10458.html 转载需授权!

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷款”...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

原标题:外媒:中国低空经济前景可观,是难以置信的经济机遇...

原标题:福州经济的“软肋”...

原标题:三家银行理财子公司高管变动...

原标题:王均金委员:进一步激发民营银行高质量发展...

原标题:山西进一步推进省以下财政体制改革...

原标题:澳洲1月新房贷款意外下降,今年房价料不会大幅上涨1月份,澳洲新房贷款意外下降了3.9%,与经济学家预期的增长相反,为今年低迷的房地产市场铺平了道路。...

找过中介办贷款的人肯定都有这种感觉,为什么中介就像查户口一样要问各种问题?这太麻烦了,你们想省去这个步骤吗?那就好好看。作为一个专业的贷款中介,他们问客户的每一个问题都是有原因的,...

原标题:中国经济增长潜力几何?...

2024-03-08

2024-03-08

2024-03-08

2024-03-08

2024-03-08

原标题:WEMONEY研究室·数字金融周报|幸福消金用户投诉莫名“被贷...

原标题:银行业危机一周年之际,美国8家银行被纳入“问题银行名单”...

扫一扫二维码,添加客服微信